Q 今年の6月には所得税と住民税の定額減税が実施されますが、具体的に給与計算事務の担当者は何を行うのでしょうか。

A 令和6年度の税制改正大綱において定額減税制度の実施が盛り込まれていますが、具体的には6月から適用が開始されます。給与所得者に対する定額減税は、扶養控除等申告書を提出している給与所得者に対して、源泉徴収税額から定額減税額を控除する方法で行われるため、給与計算事務の担当者は実際にこの流れをよく理解して実務対応する必要があります。概要について、簡単に整理します。

A 令和6年度の税制改正大綱において定額減税制度の実施が盛り込まれていますが、具体的には6月から適用が開始されます。給与所得者に対する定額減税は、扶養控除等申告書を提出している給与所得者に対して、源泉徴収税額から定額減税額を控除する方法で行われるため、給与計算事務の担当者は実際にこの流れをよく理解して実務対応する必要があります。概要について、簡単に整理します。

定額減税の対象となるのは、以下のすべてに該当する従業員となります。

・給与等の源泉徴収において源泉徴収税額表の甲欄に該当する非居住者でない

・令和6年分の所得税に係る合計所得金額が1805万円以下(給与収入のみの場合、給与額面収入が原則2000万円以下)

今回の定額減税によって減税される金額は、以下の通りです。

・住民税:1万円

実際に給与計算事務の担当者が行うべきことは、所得税と住民税で異なります。所得税については以下の実務が発生することになりますが、住民税については原則として1万円を減額された特別徴収税額通知書が事業所宛に届くことになるため、特段の対応は不要です。

①令和6年6月1日以後に支払う給与等(賞与を含む)に対する源泉徴収税額からその時点の定額減税額を控除する事務(月次減税事務)

②年末調整時点の定額減税額に基づき精算を行う事務(年調減税事務)

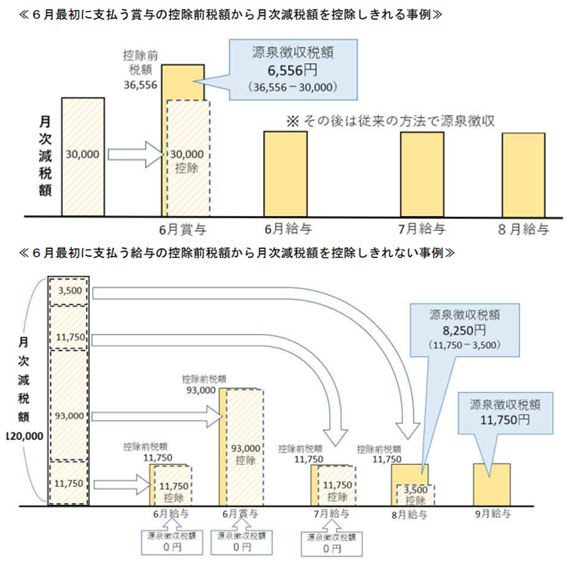

所得税については、6月1日以後に支払う給与もしくは賞与などに対する源泉徴収税額から月次減税額を控除しますが、控除しきれない部分の金額は、以後令和6年中に支払う給与などに対する源泉徴収税額から順次控除していくことになります。やや複雑な仕組みとなりますので、行政が公開している以下の「定額減税Q&A」などを参考にすると分かりやすいでしょう。前者が「控除しきれる」事例、後者が「控除しきれない」事例となります。前者では、6月給与に先立って支給される夏季賞与で3万円全額が控除されていますが、後者では、12万円(本人3万円+配偶者・扶養親族分9万円)の減税額を6月給与で控除しきれないため、夏季賞与、7月給与、8月給与にかけて順次控除しています。

(「令和6年分所得税の定額減税Q&A(令和6年4月改訂版)」より)

(「令和6年分所得税の定額減税Q&A(令和6年4月改訂版)」より)

とりわけ後者のような例では、従業員からみて減税額と控除される所得税との関係が分かりにくくなるため、給与明細に「定額減税額(所得税)○○○円」などと記載することが望ましいです。例年と比べて変則的な所得税の取り扱いとなるため、給与計算事務の担当者が従業員から質問や照会を受けるケースも増えそうですが、適切な対応がとれるように事前準備と円滑な実務を心掛けたいものです。

給与計算システムを使用して給与計算業務を行っている例が多いと思いますが、定額減税への対応についてはソフトメーカーなどによっても対応が分かれており、基本的にはスムーズに使用していれば自動計算してくれるカスタマイズが行われるケースがほとんどだとはいえ、不足のバグや例外的な処理などにも冷静に対応できるように、基本事項についてあらかじめ情報取集と実務理解を徹底しておくことが必要だといえます。労働保険や社会保険の申告業務の時期とも重なるため、実務上の負担感も増えることになりますが、事前準備を整えて円滑に乗り切りたいものです。

(小岩 広宣/社会保険労務士法人ナデック 代表社員)